Валовый рентный мультипликатор. Валовой рентный мультипликатор

Канд. техн. наук,

генеральный директор ООО «АНФ-ОЦЕНКА»

Как известно, валовой рентный множитель (ВРМ) - это среднестатистическое отношение рыночной цены к потенциальному или действительному валовому доходу определенного вида имущества .

Обычно для объектов недвижимости ВРМ определяется :

- в рамках доходного подхода при использовании метода рыночной экстракции для определения ставки капитализации;

- в рамках сравнительного подхода для расчета рыночной стоимости по известной ставке аренды, либо величины рыночной ставки аренды по известной рыночной стоимости.

С этой целью принято подбирать, для сходной с объектом оценки недвижимости, такие рыночные предложения, которые одновременно содержат предложения по продаже и предложения по аренде. При этом полагается, что такие предложения носят рыночный характер. Вместе с тем, рассчитанное на основе таких данных значение ВРМ, как правило, имеет систематическую и значительную случайную погрешности.

Наличие систематической погрешности объясняется следующим. На самом деле собственнику, выставляющему одновременно объект недвижимости на продажу и в аренду, не безразлично какой вариант предпочтет потенциальный покупатель. В подавляющем большинстве случаев, собственник имеет намерение продать объект недвижимости, а аренду предлагает для того, что бы в период экспозиции объект не простаивал, а приносил доход. Понимая, что при продаже наличие арендатора является серьезным обременением, которое приведет к снижению цены продажи, он заключает договор аренды на короткий срок, либо с условием его прекращения по требованию арендодателя. Очевидно, что в этом случае арендная ставка должна быть ниже рыночной. Поэтому, несмотря на то, что, в рассматриваемом случае, цена продажи имеет тенденцию к рыночной стоимости, ВРМ имеет систематически завышенное значение.

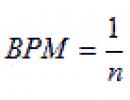

Повышенная случайная погрешность имеет следующие причины. Как известно предельная случайная погрешность равна половине доверительного интервала и составляет (в относительных величинах):

где:

П - относительная погрешность (проценты / 100);

t - показатель распределения Стьюдента;

V - коэффициент вариации;

n - объем выборки;

S - стандартное отклонение;

Х ср - среднее значение выборки.

Поскольку в узком сегменте рынка предложения по одновременной продаже и аренде объектов недвижимости сходных с объектом оценки встречаются крайне редко, то объем выборки не велик (единицы предложений), что влечет увеличение статистической погрешности. Например, при удовлетворительном коэффициенте вариации 0,1, объеме выборки 3 и уровне значимости 0,05, величина предельной случайной погрешности составляет 44%.

Попытка увеличить объем выборки за счет расширения сегмента рынка, приводит к повышению неоднородности выборки, что неизбежно влечет за собой увеличение коэффициента вариации. В этом случае погрешность среднего в выборке, как правило, не снижается.

Рассмотрим альтернативный метод определения ВРМ. Обычное уравнение для расчета ВРМ имеет вид:

(2а)

(2а)

где:

С 1 - цена продажи 1-го объекта;

А 1 - арендная ставка для 1-го объекта, и тд.

Приведем выражение в скобках к общему знаменателю и умножим числитель и знаменатель на среднюю величину арендной платы (А ср). Получаем следующее выражение:

В приведенном выражении (2б) каждая стоимость продажи, отнесенная к средней величине арендной платы умножается на коэффициент, представляющий отношение: в числителе произведения ставок арендной платы, в котором арендная ставка соответствующая слагаемому заменена на среднюю арендную ставку, в знаменателе произведение всех арендных ставок. Обозначая эти коэффициенты, как Р 1 , Р 2 … Р n и усредняя их (Р ср), получаем следующую приближенную расчетную зависимость:

(3)

(3)

В этом виде зависимость (3) позволяет определять ВРМ на основе не взаимосвязанных между собой данных по ценам продажи и арендным ставкам, то есть относящихся к разным объектам недвижимости в рамках одного сегмента рынка.

Очевидно, что степень приближения зависимости (3) к исходной «точной» зависимости (2б) определяется величиной усредненного коэффициента и размахом выборки значений цены продажи и арендной платы.

Попробуем оценить величину погрешности зависимости (3) по сравнению с зависимостью (2б).

Рассмотрим две выборки, в каждой из которых величины С 1 , С 2 … С n и А 1 , А 2 … А n не равны между собой, но их отношения равны одной и той же величине

(С 1 / А 1 = С 2 / А 2 =…). Очевидно, что в этом случае должно выполняться условие: Рср = 1. Если принять в качестве характеристики размаха выборки величину отношения наибольшего и наименьшего значений, то для рассматриваемого случая имеем: С max / C min = A max / A min .

Возможными методами усреднения могут быть: среднее арифметическое, среднее геометрическое, среднее гармоническое. Проведенный анализ показал, что среднее арифметическое и среднее геометрическое, при использовании в качестве усредненной величины, дают систематическую погрешность в сторону завышения результата. Например, при С max / C min = A max / A min = 2,0, при выборке n =10: для среднего арифметического - Р ср = 1,049, для среднего геометрического - Р ср = 1,024. Для среднего гармонического - всегда Р ср = 1,000, независимо от размаха выборки и закона изменения значений А в выборке. Этот эффект можно доказать строго математически. Поэтому при дальнейшем исследовании предполагалось, что для усреднения используется среднее гармоническое, то есть всегда Р ср = 1.

Поскольку, выражение (2а) и (2б) дают идентичный результат, то в дальнейшем ссылка дается просто на зависимость (2).

Рассмотрим две выборки одинакового объема величин С 1 , С 2 … С n и А 1 , А 2 … А n , закон изменения которых произволен, но сохраняется равенство соотношения С max / C min = A max / A min .

Исследование показало, что если расположить элементы выборок по возрастанию (убыванию) и рассчитать по каждой из образовавшихся пар значений С и А величину ВРМ, то результаты расчета по зависимостям (2) и (3) совпадут. Наибольшее отклонение результатов полученных по зависимостям (2) и (3) наблюдается, если значения изменяются «в противофазе» (малым значениям С соответствуют большие значения А и наоборот), а изменение происходит ступенчато в середине выборки. При этом, как выяснилось, результат не зависит от объема выборки.

Построив график для двух пограничных случаев, можно получить область неопределенности значений ВРМ, которая характеризует погрешность перехода от зависимости (2) к зависимости (3). Эта область смещена вниз от результатов полученных по зависимости (2).

Результаты расчета для случая С max / C min = A max / A min приведены на рис. 1.

Рис. 1. Зависимость отношения результатов расчета ВРМ по зависимостям (3) и (2) от С max / C min при условии, что

С max / C min = A max / A min

Проведя среднюю линию в полученной области, можно определить корректировку, которая позволит совместить эту среднюю линию со значениями полученными по зависимости (2). В этом случае, погрешность при использовании зависимости (3) будет симметрична относительно точного результата. Например, при С max / C min = A max / A min = 2,0 величина корректирующего коэффициента составит К = 1,111, а погрешность составит 10%. Учитывая, что всегда величина Р ср = 1, то зависимость (3) может быть представлена в следующем расчетном виде:

где:

К - корректирующий коэффициент, зависящий от параметров выборок значений цен продажи и ставок арендной платы.

Поскольку на практике не всегда можно обеспечить выполнение равенства С max / C min = A max / A min , то были произведены вариационные расчеты, которые позволили получить значения корректирующих коэффициентов, в зависимости от параметров исходных выборок. Результаты расчета приведены в табл. 1. В табл. 2 приведены результаты оценки систематических погрешностей, вызванных неопределенностью закона изменения цен продажи и ставок арендной платы в выборках. При этом, характерно, что в общем случае, объемы выборок величин С и А могут не совпадать.

Табл. 1

Величина корректирующего коэффициента в зависимости от характеристик выборок

| Отношение С max / C min | Отношение A max / A min | ||||||

| 1,00 | 1,25 | 1,50 | 2,00 | 2,50 | 3,00 | 4,00 | |

| 1,00 | 1,000 | 1,006 | 1,029 | 1,085 | 1,153 | 1,220 | 1,358 |

| 1,25 | 1,000 | 1,012 | 1,036 | 1,095 | 1,165 | 1,232 | 1,370 |

| 1,50 | 1,000 | 1,015 | 1,040 | 1,103 | 1,172 | 1,240 | 1,376 |

| 2,00 | 1,000 | 1,019 | 1,047 | 1,111 | 1,181 | 1,247 | 1,377 |

| 2,50 | 1,000 | 1,021 | 1,050 | 1,115 | 1,183 | 1,249 | 1,374 |

| 3,00 | 1,000 | 1,024 | 1,053 | 1,119 | 1,186 | 1,250 | 1,370 |

| 4,00 | 1,000 | 1,026 | 1,057 | 1,122 | 1,188 | 1,248 | 1,360 |

Табл. 2

Систематическая погрешность, вызванная неопределенностью законов изменения цен продажи и ставок арендной платы в выборках, в зависимости от характеристик выборок

| Отношение С max / C min | Отношение A max / A min | ||||||

| 1,00 | 1,25 | 1,50 | 2,00 | 2,50 | 3,00 | 4,00 | |

| 1,00 | 0,0% | 0,6% | 1,2% | 3,5% | 5,9% | 8,5% | 13,1% |

| 1,25 | 0,0% | 1,2% | 2,7% | 6,1% | 9,3% | 12,4% | 17,8% |

| 1,50 | 0,0% | 1,9% | 4,0% | 8,2% | 11,8% | 15,4% | 21,4% |

| 2,00 | 0,0% | 3,0% | 5,8% | 11,1% | 15,7% | 19,8% | 26,6% |

| 2,50 | 0,0% | 3,7% | 7,1% | 13,2% | 18,3% | 22,8% | 30,1% |

| 3,00 | 0,0% | 4,2% | 8,1% | 14,7% | 20,3% | 25,0% | 32,6% |

| 4,00 | 0,0% | 5,0% | 9,4% | 16,8% | 22,9% | 28,0% | 36,0% |

Величина предельной случайной погрешности при расчете ВРМ по зависимости (3), определяется обычной зависимостью (1). При этом коэффициент вариации рассчитывается следующим образом :

![]() ;

;

где:

V ВРМ - коэффициент вариации расчетной величины ВРМ;

V С - коэффициент вариации выборки цен продажи (С);

V 1/А - коэффициент вариации выборки обратных величин ставок арендной платы (1/А).

Поскольку величины систематических и случайных погрешностей взаимно независимы, то суммарная погрешность определяется как:

где:

П сумм - суммарная погрешность расчетной величины ВРМ;

П сист - систематическая погрешность;

П случ - случайная погрешность.

Выводы:

1. Приведено обоснование допустимости использования метода расчета ВРМ на основе не взаимосвязанных между собой осредненных рыночных значений цен продажи и ставок аренды, определяемых в рамках соответствующего сегмента рынка, что позволяет существенно расширить состав потенциальных объектов-аналогов.

2. Показано, что рассматриваемый метод расчета ВРМ, позволяет перейти к контролируемой систематической погрешности расчета, в отличие от расчетов основанных на ценах продажи и арендных ставках относящихся к единым объектам.

3. Потенциальная возможность использования при расчетах в качестве исходных данных выборок большего объема позволяет снизить случайную погрешность до приемлемых значений.

Литература

- dictionary.finam.ru/dictionaryp

- Есипов В. Е., Маховикова Г, А, Терехова В. В. Оценка бизнеса. 2-е издание. С-Пб, ПИТЕР, 2006p

- Теория статистики. Учебник. Под ред. Г. Л. Громыко. 2-е издание. М., ИНФРА-М, 2005p

- Рывкин А. А. и др. Справочник по математике. М., Высшая школа,1975p

Валовой рентный мультипликатор (ВРМ) – показатель, отражающий соотношение цены продажи и валового дохода объекта недвижимости (потенциального или действительного), которые имеют аналогичные объекты недвижимости. Он является укрупненным показателем, используется как множитель к доходу оцениваемого объекта. ВРМ не корректируется за различия в характеристиках объектов.

где Р i – цена продажи i -го аналогичного объекта;

I i – валовой доход i -го аналогичного объекта;

n – количество используемых аналогов (3-5 объектов).

Рыночная стоимость оцениваемого объекта определяется по формуле:

(27)

(27)

где V – рыночная стоимость объекта недвижимости;

I – валовой доход от оцениваемого объекта.

Задача 13: Определить рыночную стоимость однокомнатной квартиры, если известны цены продаж и уровень арендной платы по трем аналогичным квартирам в данном микрорайоне города. Рыночные данные представлены в таблице 7. Оцениваемая однокомнатная квартира сдается за 7,7 тыс. руб. в месяц.

Таблица 7 – Расчет валового рентного мультипликатора

|

Объекты-аналоги |

Рыночная цена, тыс. руб. |

Арендная плата в месяц, тыс. руб. |

Расчетный ВРМ |

|

Квартира 1 | |||

|

Квартира 2 | |||

|

Квартира 3 | |||

|

ВРМ средний |

Рыночная стоимость оцениваемой однокомнатной квартиры составляет:

3.3 Затратный подход оценки недвижимости

Затратный подход основывается на определении затрат, которые необходимы для воссоздания (замещения) оцениваемого объекта недвижимости с учетом накопленного износа. Стоимость, рассчитанная затратным подходом, включает сумму остаточной стоимости здания и земельного участка.

(28)

(28)

V – стоимость объекта недвижимости;

V L – стоимость земельного участка;

V восст. – стоимость восстановления (замещения) здания;

D - накопленный износ оцениваемого здания.

Общие ситуации применения метода:

оценка недвижимости специального назначения

технико-экономический анализ для нового строительства

определение варианта наилучшего, наиболее эффективного использования

определение стоимости недвижимости на пассивных рынках

при проверке результатов оценки, проведенной другими методами оценки.

Обязательные ситуации применения метода:

цели поимущественного налогообложения

наложение ареста при необходимости определения стоимости зданий, земли

цели подоходного налогообложения

при страховании недвижимости.

С течением времени происходит снижение стоимости строений, зданий и сооружений по ряду причин:

износ сооружения в процессе эксплуатации;

неблагоприятные воздействия окружающей среды;

изменения в технологии строительства;

воздействие внешних факторов.

Износ – утрата полезности объекта недвижимого имущества, а значит и его стоимости. Износ бывает:

Физический /снижение стоимости из-за утраты заданных потребительских свойств с течением времени/

Функциональный /уменьшение стоимости имущества из-за несоответствия современным архитектурно-эстетическим, планировочным решениям, комфортности/

Внешний /устаревание стоимости из-за изменения внешней среды; факторы не воздействуют напрямую на само здание/

Физический и функциональный износ может быть устранимым и неустранимым.

Способы определения износа здания:

Способ разбивки по компонентам.

Заключается в том, что отдельно рассматривается износ конструкций зданий с учетом их удельного веса в общей стоимости объекта, с учетом удельных весов конструктивных элементов и их значений износа определяется совокупный физический износ.

Способ эффективного возраста.

Основан на экспертизе строений оцениваемого объекта. Гласит, что эффективный возраст (ЭВ ) так относится к типичному сроку экономической жизни (СЭЖ ), как накопленный износ (И ) к восстановительной стоимости (ВС ).

(29)

(29)

Способ сравнения продаж.

Состоит в выявлении рыночной оценки накопленного износа здания путем сопоставления его восстановительной стоимости с текущими ценами продаж аналогичных объектов. Последовательность:

Отбор недавних продаж объектов, аналогичных оцениваемому.

Определение восстановительной стоимости здания.

Определение текущей рыночной стоимости здания.

Определение среднего значения величины накопленного износа путем разности (V нов. – V тек. ) .

Срок экономической жизни (СЭЖ) - период, в течение которого здание вносит вклад в суммарную стоимость объекта недвижимости, используется для увеличения прибыли.

Эффективный возраст (ЭВ) - время, которым оценивается продолжительность жизни здания, исходя из его физического состояния, оборудования, дизайна, экономических факторов.

Задача 14: Восстановительная стоимость здания построенного 45 лет назад определена в 14725 тыс. руб. По паспорту типового проекта срок экономической жизни здания составляет 110 лет. Эффективный возраст здания равен фактическому. Рыночная стоимость земельного участка методом сравнения продаж оценена в 1230 тыс. руб. Определить стоимость объекта недвижимости.

1 Определяется величина накопленного износа.

2 Вычисляется общая стоимость объекта недвижимости

Задача 15: Определить рыночную стоимость объекта недвижимости, если даны следующие исходные данные:

площадь земельного участка 2 917 м 2

кадастровая стоимость земли 248 руб./м 2

полезная площадь здания 2 000 м 2

стоимость строительства здания по смете 31262 тыс. руб.

косвенные издержки составляют 20% от стоимости строительства

ежегодные потери арендой платы помещения составляют 59 руб./м 2

валовой рентный мультипликатор для аналогичного объекта равен 4,2.

В оцениваемом здании необходимо провести следующие виды восстановительных работ:

замена кровли 150 тыс. руб.

отделка интерьера 430 тыс. руб.

демонтаж и модернизация отопительной системы 195 тыс. руб.

1. Определяется стоимость земельного участка (V L)

где S L – площадь земельного участка

С К – кадастровая стоимость земли соответствующего вида функционального использования

2. Рассчитывается полная восстановительная стоимость здания

3. Вычисляется общий (суммарный) накопленный износ (D). Устанавлива-ется на основе стоимости восстановительных и ремонтных работ.

К физическому износу (D физ. ) относятся затраты по замене кровли, отделке интерьеров.

D физ. = 150+430=580 тыс.руб.

К функциональному – модернизация отопительной системы.

D функ. = 195 тыс.руб.

Внешний износ заключается в сокращении платежей арендной платы. Стоимость экономического износа определяется капитализацией арендных убытков или при помощи валового рентного мультипликатора.

D физ. = 2000×59×4,2=495,6 тыс.руб.

4 Находится стоимость объекта недвижимости (форм. 28)

4. Определение наилучшего и наиболее эффективного варианта исполь-зования недвижимости.

1. Местоположение.

2. Рыночный спрос.

3. Наличие долгосрочных договоров аренды земельногоучастка.

4. Ресурсное качество участка.

5. Инвестиционная привлекательность.

Анализ наилучшего и наиболее эффективного использования проводится в двух случаях:

1. Не застроенный участок.

2. Участок с застройкой (существующие улучшения).

Остатка для земли

Доход, относящийся, к земле определяется как остаток после вычитания из общего дохода приносимого объектом, состоящих для удовлетворения остальных факторов производства.

V o = V L + V B (30)

где V o – общая стоимость

V L – стоимость земли

V B – стоимость зданий и сооружений

V L = (NOI – V B × R B )/ R L (31)

где NOI – чистый операционный доход

R L – ставка капитализации для земли

V B × R B – доход относящийся к зданиям и сооружениям

Метод используется для объектов с новыми зданиями.

Остатка для зданий и сооружений

Используется для оценки стоимости улучшений при условии, что стоимость определяется с высокой точностью. Метод используется для объекта недвижимости с устаревшими и очень ветхими постройками.

V B = (NOI – V L × R L )/ R B (32)

V L × R L – доход относящийся к земле

4.1 Свободный земельный участок

Проводится анализ в 3 этапа:

1. Отбираются варианты использования (стратегии застройки).

2. Определяется стоимость нового строительства по каждому из выбранных вариантов. Учитываются такие факторы как ресурсное качество участка и технологическая обоснованность.

3. Определить финансовую обоснованность анализируемых стратегий застройки. Для этого составляется отчет-прогноз по доходам и расходам, определяется чистый операционный доход и т.д.

Задача 16: Выявлены три возможные стратегии застройки участка: жилое здание, офисное здание, торговый центр. Стоимость застройки соответственно составляет 45,8 млн.руб., 54,6 млн.руб., 70,0 млн.руб. Ожидаемая эффективность инвестиций составляет 12 %. Срок службы объектов определяется в 90, 50, 50 лет. Сопоставление стратегий застройки производится на основе метода остатка для земли. Ставка капитализации для земли 11%.

1. Определяется ставка капитализации для зданий (по методу Ринга)

R ж.зд. = 12%+100%/90 = 13,1%

R оф.зд. = 12%+100%/50 = 14,0%

R т.ц. = 12%+100%/50 = 14,0%

2. Рассчитывается чистый операционный доход, относящийся к зданиям

NOI ж.зд. = 45,8×0,131 = 6,0 млн.руб.

NOI оф.зд. =54,6×0,14 = 7,644 млн.руб.

NOI т.ц. = 70,0×0,14 = 9,8 млн.руб.

3. Находится чистый операционный доход, относящийся к земельным участкам, который капитализируется в текущую стоимость земли

Таблица 8 – Анализ наилучшего и наиболее эффективного использования земель-ного участка, тыс. руб.

|

Показатели |

Жилое здание |

Офисное здание |

Торговый центр |

|

|

Годовой валовой доход | ||||

|

Поправки за недоиспользование и потери при сборе платежей (потери платы за аренду площадей) | ||||

|

Прочий доход (салон красоты, бар и т.п.) | ||||

|

Действительный валовой доход | ||||

|

Операционные расходы (эксплуатация объектов) | ||||

|

Резерв на замещение короткоживущих элементов (коммуникации, сантехника и т.п.) | ||||

|

Чистый операционный доход (общий), NOI О | ||||

|

Доход, относимый к зданиям, NOI В | ||||

|

Чистый операционный доход от земли, NOI L | ||||

|

Стоимость земли, V L |

Вывод: Наилучший вариант использования земельного участка – это освоение застройкой торгового центра, т.к. стоимость земли выше и доход от земли больше.

Валовой рентный мультипликатор - это показатель, отражающий соотношение цены продажи и валового дохода объекта недвижимости. Валовой рентный мультипликатор применяется для объектов, по которым можно достоверно оценить либо потенциальный, либо действительный валовой доход. Данный показатель рассчитывается по аналогичным объектам недвижимости и используется как множитель к адекватному показателю оцениваемого объекта.

Валовой рентный мультипликатор (ВРМ) – это отношение продажной цены к потенциальному валовому доходу или к действительному доходу.

ВРМ = или ВРМ =

Вероятная рыночная стоимость оцениваемого объекта рассчитывается по формуле:

Со = ПВДоц (ДВДоц) × ВРМср или

Со = ПВДоц (ДВДоц) × (Ца1 / ПВД1 + … + Цаn / ПВДп) : n ,

Со - расчетная рыночная стоимость оцениваемого объекта;

ПВД - потенциальный валовой доход;

ДВД - действительный валовой доход;

ВРМ - валовой рентный мультипликатор;

Ца - цена продажи аналогичного объекта недвижимости;

Оц - оцениваемый объект;

а - аналогичный объект недвижимости;

n - число используемых аналогов.

Для применения данного метода необходимо:

1) оценить рыночный валовой доход, генерируемый объектом;

2) определить отношение валового дохода от оцениваемого объекта к цене продаж по сопоставимым продажам аналогов;

3) умножить валовой доход от оцениваемого объекта на усредненное значение ВРМ по аналогам.

Пример расчета ВРМ

Метод достаточно прост, но требует соблюдения таких условий, как наличие развитого и активного рынка недвижимости, возможность получения достоверной рыночной и экономической информации. К недостаткам метода можно отнести невозможность достижения полной сопоставимости оцениваемого объекта и аналогов, а также влияние на рыночную стоимость величины операционных расходов.

Роль ВРМ может выполнять общий коэффициент капитализации (ОКК).

Общий коэффициент капитализации применяется к чистому операционному доходу объекта недвижимости. Общий коэффициент капитализации (ОКК) определяется отношением чистого операционного дохода (ЧОД) сопоставимого аналога к его цене.

ОКК =

Подбор аналогов, сопоставимых с оцениваемым объектом, проводится в соответствующем по назначению сегменте рынка недвижимости; идентификация объектов включает такие параметры, как степень риска, уровень дохода и т.д.

Вероятная цена продажи объекта оценки будет определяться формуллой

Со = ЧОДоц / ОККср или

Со = ЧОДоц / (ЧОД1/Ц1 + … + ЧОДn/Цn) : n ,

Со - расчетная рыночная цена объекта оценки;

ЧОД - чистый операционный доход;

Ца - цена аналога;

Оц - оцениваемый объект; а - аналог;

n - число аналогов, используемых для оценки.

Пример расчета ОКК

Условия применения сравнительного подхода:

1. Объект не должен быть уникальным.

2. Информация должна быть исчерпывающей, включающей условия совершения сделок.

3. Факторы, влияющие на стоимость сравниваемых аналогов оцениваемой недвижимости, должны быть сопоставимы.

Виды корректировок

Процентные поправки вносятся путем умножения цены продажи объекта-аналога или его единицы сравнения на коэффициент, отражающий степень различий в характеристиках объекта-аналога и оцениваемого объекта. Если оцениваемый объект лучше сопоставимого аналога, то к цене последнего вносится повышающий коэффициент, если хуже – понижающий.

Стоимостные поправки:

а) абсолютные поправки , вносимые к единице сравнения, изменяют цену проданного объекта-аналога на определенную сумму, в которую оценивается различие в характеристиках объекта-аналога и оцениваемого объекта. Положительная поправка вносится, если оцениваемый объект лучше сопоставимого аналога, отрицательная, если хуже;

б) денежные поправки , вносимые к цене проданного объекта-аналога в целом, изменяют ее на определенную сумму, в которую оцениваются различия в характеристиках.

Кумулятивные процентные поправки определяются путем перемножения всех индивидуальных процентных поправок.

Поправка в форме общей группировки используется обычно на развитом рынке недвижимости, где имеется большое число продаж. Совокупная корректировка производится в рамках выделенной группы сопоставимых объектов.

Преимущества сравнительного подхода:

1. В итоговой стоимости отражается мнение типичных продавцов и покупателей.

2. В ценах продаж отражается изменение финансовых условий и инфляция.

3. Статически обоснован.

4. Вносятся корректировки на отличия сравниваемых объектов.

5. Достаточно прост в применении и дает надежные результаты.

Недостатки сравнительного подхода:

1. Различия продаж.

2. Сложность сбора информации о практических ценах продаж.

3. Проблематичность сбора информации о специфических условиях сделки.

4. Зависимость от активности рынка.

5. Зависимость от стабильности рынка.

6. Сложность согласования данных о существенно различающихся продажах.